2019年年底,商业银行不良贷款余额24135亿元,不良贷款率1.86%,拨备覆盖率186.08%,贷款拨备率3.46%。随着不良资产处置力度的加大,商业银行不良贷款率与上季末持平,单季不良增速明显下降。贷款损失准备继续稳步提升,商业银行资产质量总体保持平稳。

2020年,经营环境复杂多变,全球经济增长放缓,国内宏观经济下行犹存,本次疫情进一步加速了经济下滑节奏。交通银行金融研究中心首席研究员唐建伟、高级研究员赵亚蕊认为,疫情还可能会对民营企业、中小企房企以及信用卡客户造成较大冲击。整体会给商业银行的资产质量带来一定压力。但相对银行业整体的资产规模而言,当前受疫情冲击严重的行业和区域贷款总体占比相对较小,同时,充足的拨备资源有助于银行通过适当释放拨备来加大不良资产核销力度,将疫情造成的不良资产影响维持在可控范围。综合全年来看,疫情对商业银行整体资产质量的影响应该相对有限,预计2020年全年商业银行不良率仍将处于平稳可控态势,预计会维持在2%以下的水平。

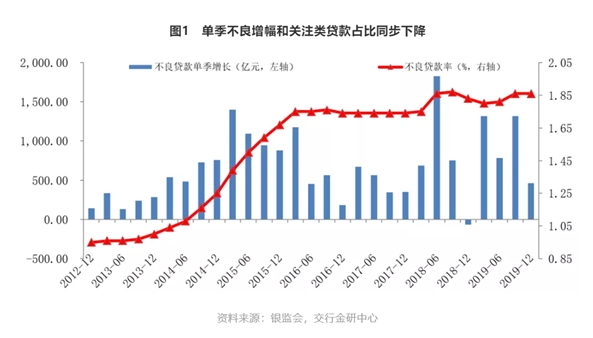

一、核销加大促使单季不良增幅下降明显

2019年末,不良贷款余额较上季末增加463亿元,不良贷款率1.86%,较年初增加0.03个百分点,与上季末持平。关注类贷款占比2.91%,较上季末和年初均下降0.09个百分点,不良资产潜在风险进一步释放,未来信用风险上升压力有所缓解。据银保监会数据显示,2019年全年共处置不良贷款约2万亿元,仅四季度就处置约6000亿元左右不良资产。随着不良资产处置力度进一步加大,四季度不良贷款增幅下降明显。

唐建伟、赵亚蕊认为,受疫情影响,未来短期内银行资产质量存在一定下行压力。但全年来看,受疫情冲击严重的行业和区域贷款占比相对较小,核销仍将保持较大力度,且随着疫情好转,在强化逆周期调节作用的各项政策的提振作用下,预计疫情对商业银行整体资产质量的影响相对有限。但结构分化将进一步加剧,国有银行和股份制银行的资产质量仍将保持稳健态势,部分受地方经济影响较大且中小企业贷款占比相对较高的区域性中小银行,如东北、西部、中部等省份的城商行和农商行则可能会面临较大的信用风险管控压力。

2019年末,商业银行贷款损失准备余额44909亿元,较年初增长7175亿元,同比多增385亿元,风险抵补能力持续夯实。虽然受不良资产处置力度加大影响,拨备覆盖率和贷款拨备率较上季末各小幅下降1.55和0.03个百分点至186.08%和3.46%,但仍远高于监管要求,相对存量和潜在信用风险可能造成的损失而言,风险抵补能力仍处于合理区间。

二、受疫情影响部分领域信用风险需加以关注

唐建伟、赵亚蕊表示,2020年,经营环境复杂多变,全球经济增长放缓,国内宏观经济下行犹存,本次疫情进一步加速了经济下滑节奏。未来商业银行部分领域潜在风险的防控任务依然较重,尤其是受疫情冲击严重的领域短期内更需重点加以关注。

一是受多因素影响部分民营企业可以能会带来一定信用风险。从债券违约情况来看,截至2019年底,我国信用债违约201只,涉及债券余额1535.36亿元。其中民营企业违约债券达167只,只数占比83.08%,涉及债券余额1165.23亿元,余额占比75.89%,民营企业违约比率较上年持续增高。除了自身经营管理薄弱、盲目扩张等内在因素,融资难、现金流紧张仍旧是当前民企信用风险增加的主要原因。从国有企业和民营企业发债的净融资规模可以看出,2018年(-683.2亿元)和2019年(-2798.62亿元)两年发债融资基本都在还债,并没有多余资金投入到企业运营当中。此外,受新型冠状病毒疫情影响较为严重行业和区域的民营企业,如湖北、河南、广东、浙江、湖南等区域以及文化旅游、交通运输、餐饮住宿、批发零售、百货、影视娱乐等行业的民营企业的风险暴露也有所增加。这些风险短期内都有可能推动商业银行不良资产增加。

二是中小型房企率先出局可能形成的不良资产需要警惕。随着境外发债及信托贷款融资相关监管规定的限制以及银行对房地产企业融资的收紧,房地产企业融资渠道进一步收窄,部分评级和财务实力整体较弱、抗风险能力较差的中小型房地产企业的信用会加剧恶化。据人民法院网站显示,2019年宣告破产的与房地产相关的中小型企业已经超过500家。2020年,在融资环境和调控仍偏紧的情况下,受疫情影响,房地产企业施工进度延后,资金回笼进一步受阻,楼盘推介困难,交易活动持续转淡,叠加偿债高峰的影响,房地产企业短期内受影响严重,且行业结构分化将进一步加剧,布局在三四线城市的中小型或本地型房企以及受资源获取渠道缺乏等因素影响破产较为集中区域的中小型房企的信用风险需提高警惕。

三是信用卡资产质量呈下降趋势。近两年随着信用卡套现的资金不断流向平台投资,互联网金融债务风险有向信用卡行业传导的趋势。同时,受宏观经济增速持续放缓以及产业结构的深度调整影响,部分地区及行业从业者的就业及收入稳定性发生变化,导致部分客户的还款能力和还款意愿降低。信用卡持卡群体不断下沉,日趋逼近利率定价边界之外的高风险客群。多重因素叠加,致使信用卡业务风险有所上升。2019年上半年,部分上市银行信用卡不良率有所增加,由年初的1.40%上升至1.65%,上升了0.25个百分点。在大力促进消费转型升级的背景下,信用卡作为商业银行零售转型的重要抓手,其存在的风险需要加以防范。此外,受疫情影响,部分个人的资金流也可能出现问题。如新冠肺炎患者以及受疫情影响严重企业所属的员工,收入会明显下降甚至没有收入,信用卡还款能力削弱,也可能会形成银行的不良资产。

三、疫情对银行资产质量的影响整体可控

对比2003年SARS疫情时期,当年的疫情对商业银行的资产质量也造成了一定影响,但整体影响较小。考虑到当前中国经济的整体环境与银行业的经营情况与2003年时并不能同日而语,历史的经验对于当前情况可能不具备太大的参考价值。由于本次新冠肺炎疫情的持续时间和影响面都要大于当年的非典,再叠加当前中国经济正处于下行周期。预计受疫情冲击今年一季度中国经济增速将出现比较明显的下行,同时,疫情还可能会对民营企业、中小企房企以及信用卡客户造成较大冲击,整体上肯定会给商业银行的资产质量带来一定压力。

不过,相对银行业整体的资产规模而言,当前受疫情冲击严重的行业和区域贷款总体占比相对较小,只会对局部信用风险产生一定影响。同时,当前银行业整体拨备资源仍然充足,监管部门也在要求商业银行通过释放拨备来逆周期调节,预计商业银行通过适当释放拨备来加大不良资产核销力度,就可以将疫情造成的不良资产影响维持在可控范围。二季度之后随着疫情逐步得到控制,在系列疫后重建政策的支持下,经济增长有望快速企稳回升,这也将有利于银行资产质量的改善。唐建伟、赵亚蕊表示,综合全年来看,疫情对商业银行整体资产质量的影响应该相对有限,预计2020年全年商业银行不良率仍将处于平稳可控态势,预计会维持在2%以下的水平。